Table of Contents

La constatation d’une provision pour risques est un acte comptable fréquent mais délicat qui exige un jugement fondé sur des éléments probants et une documentation rigoureuse. L’objectif de cet article est d’expliquer le cadre juridique et comptable applicable, de détailler les critères de reconnaissance, de proposer une méthode pratique d’évaluation et d’illustrer les écritures usuelles. Il s’adresse aux responsables financiers, aux experts-comptables et aux dirigeants souhaitant sécuriser la clôture des comptes et prévenir les risques de redressement.

Cadre légal et principes comptables

Le Plan Comptable Général (PCG) impose que les passifs soient inscrits lorsque l’entreprise a une obligation actuelle résultant d’événements passés, que la sortie de ressources représentera probablement un transfert d’avantages économiques et que l’obligation peut être estimée de façon fiable. Ces trois conditions sont cumulatives. La notion de probabilité et la fiabilité de l’estimation sont déterminantes : si l’issue est incertaine mais vraisemblable, une provision peut être comptabilisée ; en l’absence d’éléments probants, l’entreprise ne doit pas constater de provision. Le principe de prudence impose de ne pas sous-estimer les risques mais aussi de s’abstenir d’enregistrer des charges sans fondement solide.

Critères de reconnaissance et vérifications pratiques

Trois critères principaux doivent être vérifiés. D’abord, l’obligation actuelle : il faut identifier le fait générateur, qu’il s’agisse d’un contrat, d’un jugement, d’une décision administrative ou d’un engagement de fait. Ensuite, la probabilité d’une sortie de ressources : il convient d’évaluer qualitativement et, si possible, quantitativement la probabilité de perte en s’appuyant sur des avis juridiques, des décisions antérieures et des éléments de contexte. Enfin, l’estimation fiable : on doit motiver la méthode retenue et, si nécessaire, fournir une fourchette d’estimation. Conserver les pièces justificatives est indispensable pour la traçabilité et le contrôle.

Méthodologie pratique d’évaluation

La méthode recommandée suit plusieurs étapes claires : identifier le fait générateur et rassembler l’ensemble des pièces (contrats, échanges, courriers, décisions), consulter des avis externes (avocat, expert), évaluer la probabilité de perte sur la base d’éléments objectifs, puis chiffrer la charge attendue. Il est souvent pertinent d’établir plusieurs scénarios (optimiste, central, pessimiste) et de retenir le scénario le plus probable. Toute hypothèse doit être documentée dans une note d’analyse jointe aux pièces justificatives. La révision périodique des provisions permet d’ajuster les montants si de nouveaux éléments apparaissent.

Écritures comptables types

Le compte de charge retenu dépend de la nature du risque : charges d’exploitation (classe 6) ou charges exceptionnelles selon l’origine. Les provisions pour risques figurent au passif, habituellement dans la classe 15. Exemples d’écritures courantes : dotation à la provision pour litige : débit compte 6815 (charges exceptionnelles) et crédit compte 1511 (provisions pour litiges) ; reprise de provision si l’obligation disparaît ou si le montant est surévalué : débit compte 1511 et crédit compte 78 (reprises sur provisions) ; ajustement de montant : enregistrements complémentaires en débit/crédit des comptes appropriés. Il est important d’indiquer en annexe la nature des comptes et le lien avec les postes du bilan.

Exemples concrets et justification

Exemple 1 — litige client : un client engage une action réclamant 40 000 euros. L’avis de l’avocat estime la probabilité de perte à 60 % et l’indemnité probable à 30 000 euros. Une provision de 30 000 euros sera comptabilisée (débit 6815 / crédit 1511) avec l’avis d’avocat et la copie du courrier de mise en demeure en pièces jointes. Exemple 2 — restructuration : un projet approuvé entraîne des coûts de licenciement estimés entre 80 000 et 120 000 euros. Si l’entreprise a une obligation précise liée à la mise en œuvre du plan, elle inscrira une provision pour le montant le plus probable, par exemple 100 000 euros, en détaillant le calcul des indemnités et les échéances.

Annexe et conservation des justificatifs

Toute provision significative doit être expliquée dans l’annexe aux comptes. L’information doit inclure la nature du risque, le montant comptabilisé, la méthode d’évaluation, la fourchette éventuelle et les éléments juridiques ou techniques ayant conduit à la provision. Les pièces justificatives (contrats, avis juridiques, estimations externes, devis, procès-verbaux) doivent être conservées pour permettre le contrôle lors d’un audit, d’un commissariat aux comptes ou d’un contrôle fiscal. Une fiche synthétique pour chaque provision facilite le suivi et la revue annuelle.

Points fiscaux et contrôles

Sur le plan fiscal, la déductibilité des dotations est soumise à conditions strictes : il faut démontrer l’existence d’une obligation, la réalité de la charge envisagée et la fiabilité de l’estimation. Les provisions jugées excessives ou sans fondement peuvent être réintégrées au résultat fiscal. En cas de doute, il est recommandé de solliciter l’avis d’un conseiller fiscal ou d’un avocat pour sécuriser la position. Les contrôleurs fiscaux s’attachent à vérifier la nature réelle du fait générateur et la documentation justificative.

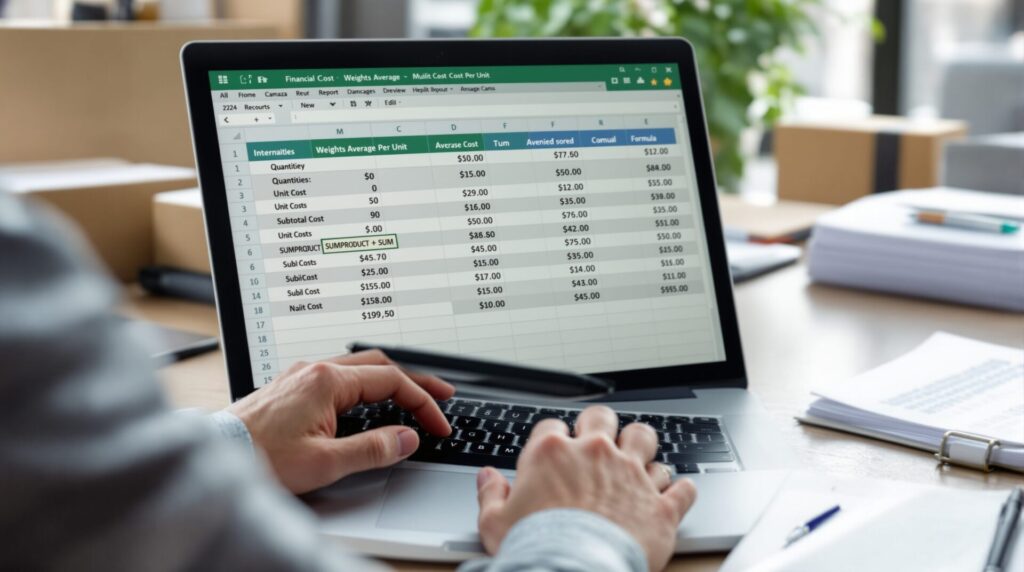

La constatation d’une provision pour risques repose sur l’application rigoureuse de critères objectifs, une méthodologie structurée et la production d’éléments probants. Des écritures comptables appropriées, une annexe détaillée et une conservation complète des justificatifs réduisent significativement le risque d’observations en audit ou de redressement fiscal. L’adoption d’outils standardisés (modèle Excel, fiche de justification, extrait d’annexe) facilite la mise en œuvre et assure la traçabilité des décisions prises par la direction financière.